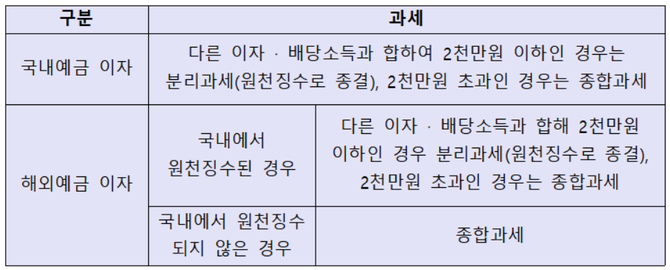

〔사례〕 A씨는 국내예금은 금리가 낮으므로 금리가 높은 나라에 해외예금을 하는 방안을 생각하고 있다. 해외예금을 하는 경우 어떻게 과세되는지 궁금해 한다. 〔답변〕 해외예금에 대해 소득세가 국내에서 원천징수된 경우에는, 다른 이자 ‧ 배당소득과 합한 금액이 2천만원 이하이면 분리과세(원천징수로 과세 종결)되고 2천만원을 초과하면 종합과세된다. 그러나 국내에서 원천징수되지 않은 경우에는 다른 이자 ‧ 배당소득 여부에 불문하고 무조건 종합과세된다. |

해외예금을 하고 받는 이자소득에 대하여 소득세가 국내에서 원천징수(15.4%) 되었는지 여부에 따라 과세방법이 달라진다.

소득세가 국내에서 원천징수된 경우에는 국내예금과 동일한 방식으로 과세된다. 즉 다른 이자 ‧ 배당소득과 합한 금액이 2천만원 이하이면 분리과세(원천징수로 과세 종결)되고, 2천만원을 초과하면 종합과세되어 다음해 5월에 종합소득확정신고를 하여야한다.

그러나 국내에서 원천징수되지 않은 경우에는 다른 이자 ‧ 배당소득 여부에 불문하고 무조건 종합과세되며 다음해 5월에 종합소득확정신고를 하여야 한다. 이 경우 다른 이자 ‧ 배당소득이 2천만원 이하이더라도 해외예금 이자소득과 합하여 2천만원을 초과하게 되면 다른 이자·배당소득도 종합과세대상이 되며 이를 합산하여 다음해 5월에 종합소득확정신고를 하여야 한다.

해외예금 이자소득에 대해서 외국에서 이자소득세를 납부한 경우 종합소득확정신고를 할 때 세액공제(외국납부세액공제)를 받을 수 있다.

한편, 환율의 변동으로 인하여 해외예금에서 발생한 환차손익은 과세대상이 아니다. 즉 해외예금에서 발생한 환차익도 과세하지 아니하며, 환차손도 과세에 포함되지 아니한다. 만일 해외예금에서 이자 300만원, 환차익 200만원이 발생하여 전체적으로 500만원의 이익이 생기는 경우 이자 300만원에 대해서만 과세된다.

하지만 해외예금에서 이자 300만원, 환차손 △500만원이 발생하여 전체적으로 △200만원의 손실이 생긴 경우에도 환차손 △500만원은 고려하지 않고 이자 300만원에 대해서 과세된다는 점을 유의해야 한다.

참고로 국내 거주자가 국내에서 하는 해외예금은 지정거래 외국환은행을 통해서 거래를 하여야 한다. 또한 해외예금은 연간 5만달러를 초과하는 경우 지정거래 외국환은행을 통하여 국세청에 자료가 통보되고, 해외예금을 포함하여 매월 말일 기준으로 해외 금융계좌에 10억원 상당을 초과하는 자산이 예치된 경우에는 다음 연도 6월중에 납세지관할세무서장에게 그 계좌에 대한 정보를 신고하여야 하는 점을 유의해야 한다.

[프로필] 김 용 민

[프로필] 김 용 민

• 인천재능대학교 회계경영과 교수

• 전) 조달청장

• 전) 감사원 감사위원

• 전) 대통령 경제보좌관

• 전) 재정경제부 세제실장

• 저서 <2017 금융상품과 세금> (공저, 조세금융신문)

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]