(조세금융신문=구상수 공인회계사) Q 민주는 아들이 아니라는 이유로 아버지의 사랑을 받지 못하고 자랐다. 심지어 아버지는 9년 전 네 명의 오빠들에게 각각 20억 원씩 총 80억 원을 증여해 주면서 딸인 민주에게는 한 푼도 주지 않았다.

(조세금융신문=구상수 공인회계사) Q 민주는 아들이 아니라는 이유로 아버지의 사랑을 받지 못하고 자랐다. 심지어 아버지는 9년 전 네 명의 오빠들에게 각각 20억 원씩 총 80억 원을 증여해 주면서 딸인 민주에게는 한 푼도 주지 않았다.

그런 민주의 아버지가 바뀐 것은 2013년 초 폐암 말기 선고를 받고 나서였다. 죽을때가 다 되어서였을까? 아버지는 민주에 대한 미안함에 민주를 자주 찾았고, 남아 있는 재산 10억 원 전부를 민주에게 준다는 유언을 남기고 돌아가셨다.

민주는 아버지에게 받은 재산 처리 문제로 회계사 사무실에 들렀다가 민주가 내야 할 상속세가 4억 원이 넘는다는 소리를 들었다. 원래대로라면 10억 원에 대한 상속세 약 1억 원만 내면 되지만, 오빠들이 9년 전에 증여받은 재산이 모두 상속재산에 포함되어 높은 상속세율이 적용된다는 설명이었다.

민주는 오빠들에게 그들이 예전에 증여받았던 재산 80억원이 상속재산에 포함되는 바람에 자신이 3억 원이 넘는 상속세를 더 내야 하니까 그 부분을 부담하라고 요구했다. 하지만 오빠들은 전체 상속금액에서 각자 받은 재산 비율대로 상속세를 내는 것이 원칙이고, 자신들도 상속세를 추가로 내야하는 상황이니 민주의 것까지 부담해줄 수 없다며 딱 잘라 거절했다.

3억 원을 더 내기엔 뭔가 억울한 민주. 결국 세무서를 상대로 상속세를 1억 원만 내겠다며 소송을 걸기로 결심한다. 과연 민주는 세무서를 상대로 한 소송에서 이겨 억울함을 풀 수 있을까?

A 세무서를 상대로 소송을 하더라도 민주는 이기기 어려울 것이다. 민주가 3억 원이나 되는 세금을 더 낼 수밖에 없는 이유는 크게 두 가지이다.

첫째, 상속세는 상속재산을 받은 민주를 기준으로 계산하는 것이 아니라 죽은 아버지가 상속해준 전체 재산을 기준으로 계산하기 때문이다. 즉, 민주가 상속받은 10억 원에 대해서만 상속세를 계산해서 내는 것이 아니라, 죽은 아버지의 전체 재산에 대해 상속세를 계산하기 때문에 전체 상속세가 증가하게 된 것이다.

둘째, 피상속인이 생전에 상속인에게 증여한 재산 중 사망하기 전 10년 이내에 증여한 재산은 상속재산에 포함되기 때문이다. 피상속인이 상속인에게 증여한 재산을 상속재산에 포함시키는 이유는 생전에 재산을 증여하여 상속세를 줄이려는 것을 막기 위해서이다. 민주의 아버지가 오빠들에게 9년 전에 증여한 80억 원도 아버지의 상속재산에 포함된다.

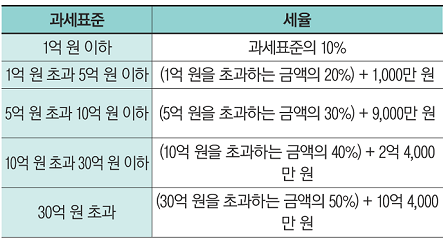

그래서 아버지가 돌아가실 때 남긴 상속재산 10억 원에 9년 전에 증여한 재산 80억 원을 더한 90억 원이 상속세 계산 기준 금액이 된다. 상속세의 세율은 상속재산이 많을수록 높아진다. 상속세의 세율은 누진세율로 아래와 같이 적용된다.

민주가 상속받은 재산은 10억 원이지만, 오빠들이 증여받은 80억 원이 상속재산에 포함되기 때문에 전체 상속재산 90억 원에 대한 상속세는 약 38억 원에 달한다. [(90억 - 일괄공제 5억(각주 1: 배우자는 먼저 사망하였고, 기타 공제는 없는 것으로 가정한다.) - 30억] × 50% + 10억 4,000만 원 = 37억 9,000만 원

이 금액을 상속인들이 각자 상속받은 재산 비율대로 나눠 내야 한다. 민주는 1/9에 해당하는 재산을 상속받았으므로 4억 2천만 원의 상속세를 내야 하는 것이다(각주 2:오빠들의 경우 각자 내야 할 상속세에서 이미 낸 증여세를 공제한 금액을 내야 한다).

10억 원만이 상속재산이 되었다면 1억 원 정도만 부담하면 되는데 3억 원 이상 더 내야 하니 분명 억울할 것이다. 오빠들이 증여받은 재산이 상속재산에 포함되어 민주가 내야 할 상속세가 많아진 것은 맞지만, 그렇다고 하더라도 세무서가 세금을 잘못 부과한 것은 아니므로 세무서를 상대로 소송을 하더라도 구제받기는 어려울 것이다.

구 회계사의 코/멘/트

피상속인이 사망 전에 상속인에게 재산을 증여함으로써 상속세를 줄이는 것을 방지하기 위해 상속개시 전 10년 이내에 상속인에게 증여한 재산과 5년 이내에 상속인이 아닌 자에게 증여한 재산의 가액을 상속재산에 가산하여 상속세를 계산하도록 하고 있다.

이와 같이 사전에 증여한 재산을 합산하여 상속세를 과세하는 이유는 상속재산을 증여와 상속으로 분할하여 이전하는 경우 상속재산을 전부 상속하는 경우에 비해 상속세를 경감시킬 가능성이 있어 이를 방지하기 위한 것이다(헌법재판소2005헌가4, 2006. 7. 27).

[조세금융신문(tfmedia.co.kr), 무단전재 및 재배포 금지]